Le dollar : force et faiblesse des États-Unis

Le dollar, depuis la fin de sa convertibilité en or décidée unilatéralement par le président Nixon en 1971, ne repose plus sur aucune valeur intrinsèque. Les bons du Trésor américains, qui représentent l’architecture du dollar, ne sont plus qu’une gigantesque arnaque pyramidale de type cavalerie : l’argent récoltée à chaque émission de nouveaux titres sert à rembourser les détenteurs de titres arrivés à échéance. Cette capacité d’émettre toujours plus de dette sans se préoccuper des conséquences n’est possible que parce que le dollar est la monnaie d’échange internationale et une réserve de valeur pour l’ensemble des banques centrales de la planète. C’est ce qui permet au États-Unis de financer leur budget de défense avoisinant les 500 milliards de dollars annuels, de maintenir de très nombreuses bases militaires à travers le monde et surtout d’exercer une influence considérable en régissant l’économie de beaucoup de pays via ses deux bras armés que sont le FMI et la Banque mondiale. Via le crédit en dollar, les États-Unis asservissent par la dette les pays du globe et plus particulièrement les pays du tiers monde.

Cependant, depuis la crise de 2008, beaucoup de pays et investisseurs commencent à douter de la capacité de l’économie américaine à soutenir un tel niveau d’endettement et s’en détournent [1], obligeant la banque centrale américaine, la Fed, à se substituer aux acheteurs traditionnels en rachetant elle-même les titres du Trésor sur les marchés via sa fameuse politique de quantitative easing (assouplissement quantitatif). Cette monétisation de la dette a pour conséquence d’accélérer la dilution du pouvoir d’achat du dollar et donc la confiance qu’il inspire auprès des investisseurs. Le dollar n’étant plus une réserve de valeur il ne conserve plus qu’une valeur d’échange, restant encore le passage obligé pour se procurer des matières premières. Ainsi, la seule raison poussant encore un pays à garder des réserves de dollars est le règlement de ses factures énergétiques sur les marchés internationaux.

Par ailleurs, les excédents en dollars des pays exportateurs de pétrole représentent une rente importante pour les places de Wall Street et de la City de Londres [2], alimentant en liquidités les bulles spéculatives des marchés, seul véritable revenu d’une industrie financière totalement déconnectée de l’économie réelle.

Ainsi, le dollar, grâce à son statut de monnaie de réserve, constitue la clef de voûte de l’empire américain et même de l’ensemble de l’architecture monétaire et financière de l’Occident. Si demain ce statut devait être remis en cause par l’avènement d’une autre devise, telle que le yuan, pour le règlement des matières premières, la domination américaine sur le monde serait très sérieusement remise en question.

Le dollar de plus en plus concurrencé par le yuan

En effet, avec l’émergence économique de la Chine sur le plan mondial, les États-Unis craignent que le yuan supplante le dollar. La Chine est devenue ces dernières années le deuxième consommateur mondial de pétrole [3], devenant par exemple un des tous premiers clients de l’Arabie Saoudite. Rien ne l’empêche demain d’exiger de payer sa facture pétrolière dans sa propre monnaie. Forte d’une industrie puissante, elle commerce avec l’ensemble des autres pays du globe qui, lui achètent toutes sortes de biens manufacturés ; sa balance commerciale est fortement excédentaire et elle a accumulé pas loin de 3000 milliards de dollars de réserve. Consciente de la faiblesse intrinsèque du dollar, elle a un intérêt évident à imposer le yuan comme monnaie d’échange mondiale et ainsi à ne plus être prise en otage par la politique monétaire laxiste de la Fed, qui rogne ses réserves.

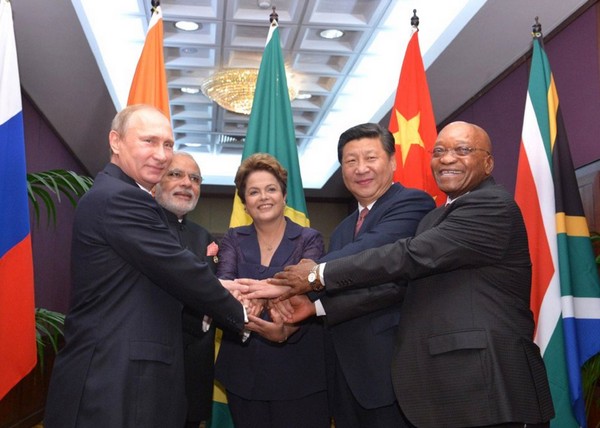

Ce scénario représente une menace directe pour l’hégémonie du dollar. Les Chinois et les Russes l’ont bien compris, c’est pourquoi ils œuvrent depuis quelques années à la création d’organismes internationaux en dehors de la tutelle américaine, tels que l’Organisation de Coopération de Shanghai (OCS) ou le fonds monétaire des BRICS (Brésil, Russie, Inde, Chine et Afrique du Sud). Ces nouvelles instances internationales visent à donner un cadre crédible à l’émergence d’un nouvel ordre monétaire et financier mondial appelé à supplanter le FMI et la Banque mondiale [4].

Le Moyen-Orient, un carrefour stratégique, riche en hydrocarbures et essentiel pour l’équilibre du dollar

Le Moyen-Orient, qui concentre les plus grosses ressources d’hydrocarbures de la planète, constitue un enjeu majeur pour les États-Unis. Le contrôle américain des pays du Golfe doit permettre d’assurer l’utilisation du dollar pour toute vente d’hydrocarbures. D’où le soutien sans faille de Washington à des régimes comme l’Arabie Saoudite et le Qatar qui, tout en prônant un islam radical loin des standards démocratiques occidentaux, restent des alliés indéfectibles des États-Unis. Par ailleurs le Moyen-Orient, avec le golfe d’Aden et le canal de Suez, est un point de passage central pour le commerce mondial. Ainsi les interventions américaines dans la région ont-elles avant tout pour but de protéger le statut du dollar. Saddam Hussein a été renversé à la suite de ses propos sur son intention d’abandonner le dollar au profit de l’euro pour vendre le pétrole irakien [5]. Idem pour Kadhafi en 2011. Ces mêmes motivations poussent à la diabolisation de l’Iran et de la Syrie, les deux derniers dominos du printemps arabes, deux régimes encore non inféodés à l’empire américain.

Se connecter à l’Atelier E&R pour lire la suite de l’article

et

et  !

!